所得拡大促進税制が改正され、平成30年4月1日以降に開始する事業年度から賃上げ・投資促進税制(H30年度版 所得拡大促進税制)に変わりました。改正後においても、青色申告法人が、一定の要件を満たした上で、前年度より給与等の支給額を増加させた場合、その増加額の一部を法人税から税額控除することができます。

本税制について、前回は中小企業・個人事業主向けに内容を確認していきましたが、今回は大企業向けの内容を確認していきます。

Contents

大企業等向け「賃上げ・投資促進税制(所得課題促進税制)」の概要

大企業とは

今回こちらで説明する税制の対象は、大企業向けとなります。

(中小企業・個人事業主の方については、以下の記事をご参照ください。)

-

-

賃上げ・投資促進税制(H30年度版 所得拡大促進税制の改正)の税制優遇の利用【中小企業・個人事業主版】

賃上げ・投資促進税制(H30年度版 所得拡大促進税制)は、青色申告書を提出している中小企業者等が、一定の要件を満たした上で、前年度より給与等の支給額を増加させた場合、その増加額の一部を法 ...

続きを見る

大企業とは: 次のいずれかに該当する法人をいいます。

〇資本金又は出資金が 1 億円超の法人

〇資本金の額または出資金の額が1億円以下の法人で、発行済株式や出資の一定割合(1つの法人により 50%又は複数の法人の合計で3分の2)以上が※大規模法人に所有されている法人

〇資本若しくは出資を有しない法人又は個人で、常時使用する従業員の数が1,000 人超の法人

※大規模法人・・・資本金の額もしくは出資金の額が1億円を超える法人または資本もしくは出資を有しない法人のうち常時使用する従業員の数が1,000人を超える法人をいう。

通常制度の概要

次の要件のすべてを満たす場合、給与総額(役員報酬等は除く。)の前年度からの増加額の15%を税額控除(法人税額の20%が上限)することができます。

通常の要件

①給与総額(役員報酬等は除く。)が前年度より増加

②継続雇用者給与等支給額(※1)が前年度比で3%以上増加

③国内設備投資額が償却費総額の9割以上

(※1) 継続雇用者給与等支給額・・・「継続雇用者(前年度の期首から適用年度の期末までの全ての月分の給与等の支給を受けた従業員のうち、一定の者)に支払った給与等の総額。」

→詳しくは、以下で解説していきます。

上乗せ措置の概要

次の要件のすべてを満たす場合、給与総額(役員報酬等は除く。)の前年度からの増加額の5%が税額控除額に上乗せされます。つまり通常制度の15%の税額控除と合わせて20%を税額控除することができます。(法人税額の20%が上限)

上乗せの要件

①給与総額(役員報酬等は除く。)が前年度より増加

②継続雇用者給与等支給額が前年度比で3%以上増加

③国内設備投資額が償却費総額の9割以上

④教育訓練費が過去2年平均比で20%以上増加(追加される要件)

→詳しくは以下で解説していきます。

対象となる事業年度

新制度の対象となるのは、平成30年4月1日~平成33年3月31日までに開始される事業年度が対象となります。

以下、適用を受けようとする事業年度のことを適用年度といいます。以下で頻繁に出てきますので覚えておいてください。

大企業向け「賃上げ・投資促進税制(所得課題促進税制)」の通常制度の詳細

税額控除額

適用の要件(1.2通常制度の概要の中で記載した要件)を満たした場合、国内雇用者に支払った給与等の総額のうち、適用年度において前事業年度から増加した金額の15%を税額控除することができます。ただし、法人税額の20%が控除額の上限となります。

〇留意点

給与等の総額には、パート、アルバイト、日雇い労働者に支給する給与も含みますが、使用人兼務役員を含む役員及び役員の特殊関係者、個人事業主と特殊の関係のある者に支給する給与は含むことができません。

適用の要件1~継続雇用者給与等支給額とは?~

適用のための要件をもう一度みてみましょう。

通常の要件

①給与総額(役員報酬等は除く。)が前年度より増加

②継続雇用者給与等支給額が前年度比で3%以上増加

③国内設備投資額が償却費総額の9割以上

②の「継続雇用者給与等支給額」とは「継続雇用者」に支払った給与等の総額をいいます。

「継続雇用者」とは、以下のすべてを満たす者のことを指します。

継続雇用者

① 前事業年度及び適用年度の全ての月分の給与等の支給を受けた国内雇用者である

② 前事業年度及び適用年度の全ての期間において雇用保険の一般被保険者である

③ 前事業年度及び適用年度の全てまたは一部の期間において高年齢者雇用安定法に定める継続雇用制度の対象となっていない

つまり、雇用保険の一般被保険者となっている従業員で、前期首から当期末まで毎月給与を支給されている人(高年齢者雇用安定法に定める継続雇用制度の対象者は除く。)のことを指します。改正後においては、「期間内の各月において一般被保険者として給与の支給があった者」を抽出し、該当者に係る前期及び当期の給与総額を比較すればよく、計算が非常に容易になりました。

継続雇用者に該当しない人は、例えば次のような人です。

• 前事業年度または適用年度の途中で採用された者、退職した者

• 前事業年度または適用年度の全てまたは一部の期間において産休・育休等により休職しており、その間給与等の支給がない月があった者(「産休・育休手当」等は給与等に含まれると解されるため、注意が必要です。)。

• 前事業年度または適用年度の全てまたは一部の期間においてパート・アルバイト・時短勤務等により、雇用保険の一般被保険者でなかった者。

• 前事業年度の開始以降適用年度の終了までの間に高年齢者雇用安定法に定める継続雇用制度の対象となった者。

継続雇用者給与等支給額の分かりやすい算出イメージがありましたので、ご参考までに転載致します。

適用の要件2~国内設備投資額と償却費総額~

適用のための要件「国内設備投資額が償却費総額の9割以上」についてみていきます。

国内設備投資額

国内設備投資額とは、適用年度に取得・製作・建設をした(売買取引とされるリース取引も対象)国内資産(国内にある当該法人の事業の用に供する機械・装置等)で当該適用年度終了の日において有するものの減価償却前の取得価額の合計額ことをいいます。

国内資産とは

ⅰ 国内に所在するもの、国内で使用されるもの等、国内事業において使用される減価償却資産です。国内資産に該当するかどうかは、その資産が法人の事業の用に供される場所が国内であるかどうかにより判定されます。

以下の無形固定資産については、次の場所により内外判定します。

◇ソフトウェア:そのソフトウェアが組み込まれている資産の所在する場所(サーバーの設置場所等)

◇特許権・実用新案権・意匠権・商標権・育成者権・営業権:これらの権利が使用される場所

◇鉱業権:鉱業権に係る鉱区の所在する場所

ⅱ 海外からの購入、他社への貸付目的資産、中古資産も対象となります。

機械装置等とは

ⅰ 棚卸資産、有価証券、繰延資産以外の資産のうち法人税法施行令第十三条各号(減価償却資産)に掲げるもの(建物及びその附属設備、構築物、機械装置、船舶、航空機、車両及び運搬具、工具、器具及び備品、無形固定資産、生物)

ⅱ 土地・建設仮勘定は対象外です。

償却費総額

償却費総額とは、法人が有する減価償却資産(国内外の全ての減価償却資産)につき適用年度においてその償却費として損金経理をした金額(前期等の償却超過額を除き、特別償却準備金として積み立てた金額を含む)の合計額をいいます。

損金経理をした金額の解釈については、以下の通達をもとに判断することになります。

償却費として損金経理をした金額とは(租通42の12の5-11)

当期償却費総額の計算における「償却費として損金経理をした金額」には、法人税基本通達7-5-1(償却費として損金経理をした金額の意義)又は7-5-2(申告調整による償却費の損金算入)の取扱いにより償却費として損金経理をした金額に該当するものとされる金額が含まれます。

ただし、継続して、これらの金額について「償却費として損金経理をした金額」に含めないこととして計算している場合には、国内設備投資額の計算からもこれらの金額に相当する金額を含めないこととしているときに限り、この計算が認められます。【法人税基本通達7-5-1(償却費として損金経理をした金額の意義)の概要】

税法上損金算入される減価償却費の計算の基礎となる「償却費として損金経理をした金額」には、法人が償却費の科目をもって経理した金額のほか、損金経理をした次に掲げるような金額も含まれるものとする。

◇減価償却資産の取得価額に算入すべき付随費用のうち原価外処理をした金額

◇修繕費として経理した金額のうち、税務上損金算入されなかった金額

◇減価償却資産について計上した除却損又は評価損(含む減損損失)の金額のうち損金算入されなかった金額 等

大企業向け「賃上げ・投資促進税制(所得課題促進税制)」の上乗せ制度の詳細

税額控除額

適用の要件(1.3上乗せ措置の概要の中で記載した要件)を満たした場合、国内雇用者に支払った給与等の総額のうち、適用年度において前事業年度から増加した金額の5%を通常制度の税額控除額に上乗せすることができます。つまり、前事業年度から増加した金額の20%を税額控除することができます。ただし、法人税額の20%が控除額の上限となります。

〇留意点

給与等の総額には、パート、アルバイト、日雇い労働者に支給する給与も含みますが、使用人兼務役員を含む役員及び役員の特殊関係者、個人事業主と特殊の関係のある者に支給する給与は含むことができません。

適用の要件~教育訓練費の要件~

適用のための要件をもう一度みてみましょう。

上乗せの要件

①給与総額(役員報酬等は除く。)が前年度より増加

②継続雇用者給与等支給額が前年度比で3%以上増加

③国内設備投資額が償却費総額の9割以上

④教育訓練費が過去2年平均比で20%以上増加(追加される要件)

①~③については、通常の制度の場合と同様です。

④の「教育訓練費が過去2年平均比で20%以上増加」について、次で詳しくみていきます。

教育訓練の対象者、対象となる教育訓練費の範囲

中小企業版で用いるものと考え方は同じです。こちらで詳しく記載しておりますのでご参照ください。

-

-

賃上げ・投資促進税制(H30年度版 所得拡大促進税制の改正)の税制優遇の利用【中小企業・個人事業主版】

賃上げ・投資促進税制(H30年度版 所得拡大促進税制)は、青色申告書を提出している中小企業者等が、一定の要件を満たした上で、前年度より給与等の支給額を増加させた場合、その増加額の一部を法 ...

続きを見る

教育訓練費が過去2年平均比で20%以上増加とは

中小企業等版では、「教育訓練費が前年度比で10%以上増加していること」としているのに対し、大企業版では「教育訓練費が過去2年平均比で20%以上増加」とされています。適用判定のための算式は以下のようになります。算式を見て頂くと分かりますが、教育訓練費のデータは適用年度、前事業年度、前々事業年度の3期分必要になります。

教育訓練費の明細書の記載事項

教育訓練費要件にて上乗せ措置の適用を受ける場合には、確定申告書に教育訓練費の明細を添付する必要があります。

明細様式は自由ですが、以下の項目を含んでいる必要があり、明細を添付する必要があります。

(1) 教育訓練等の実施時期:「年月」は必須、「日」は任意で記載

(2) 教育訓練等の実施内容:教育訓練等のテーマや内容及び、実施期間

(3) 教育訓練等の受講者 :教育訓練等を受ける予定、または受けた者の氏名等

(4) 教育訓練費の支払証明:費用を支払った年月日、内容及び金額並びに相手先の氏名又は名称が明記された領収書等

新設法人の場合に適用を受けられるか?

H30年4月1日以降開始の事業年度については、改正後の税制となりますので適用できません。新設法人等は前事業年度がないことから、継続雇用者自体が存在しないため、適用要件を満たすことができません。(法律上手当てがされていません。)2年目以降についても、継続雇用者が0人の場合には適用することができません。

まとめ

賃上げ・投資促進税制については、他の税制と比べても税のメリットが大きいといえます。中小企業の場合と比べると、適用要件が厳しくなっており、必要となるデータも多くなります。また、計算方法等については、改正により、改正前の所得拡大促進税制に比べて計算方法が簡便化されたものの、それでもまだ複雑と言わざるをえない部分もあります。

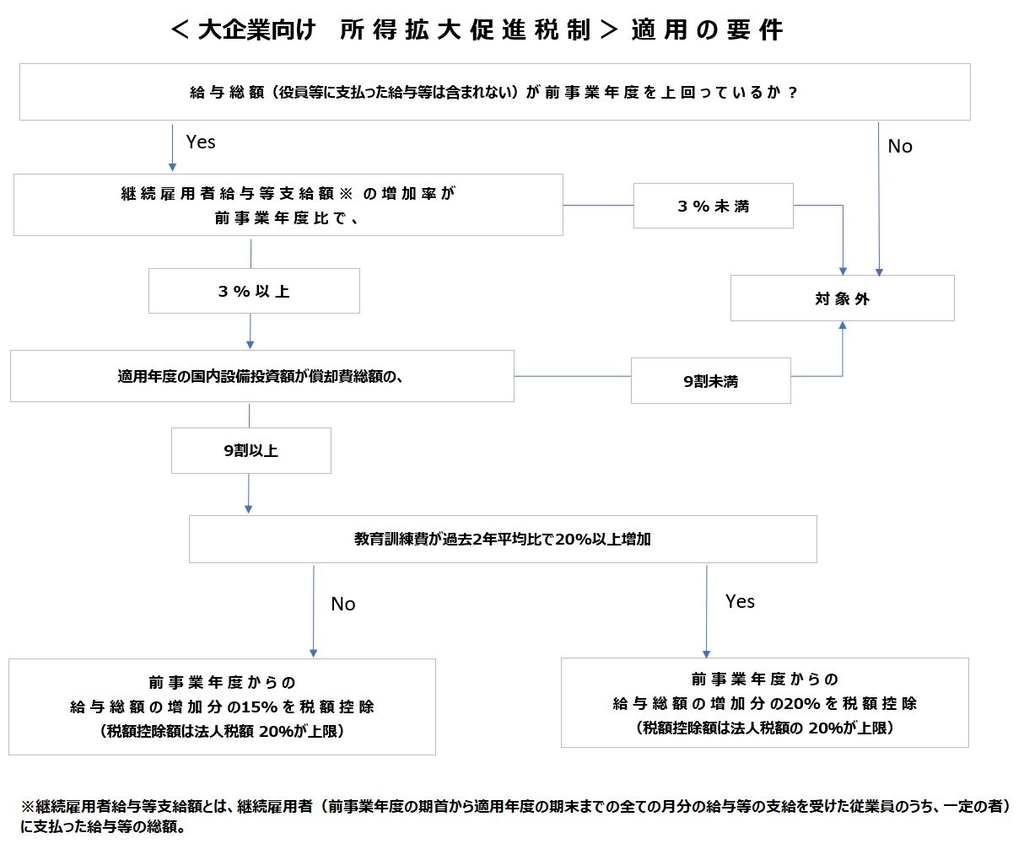

まずは、以下に記載したフローチャートで適用の可否を大まかに把握して、専門家にご相談されることをお勧めいたします。

大田区蒲田の「濱野純税理士事務所」

高付加価値なサービスをリーズナブルな料金でをモットーに、主に個人事業主様・中小企業の社長様向けにサービスを提供しております。お気軽にお問合せください。

・事務所ホームページはこちら

・代表プロフィール 事務所の特徴

【税務メニュー】