起業しようと思った時に第一に考えなくてはいけないことは、起業するための又は軌道に乗せるための資金をどうするかです。自己資金が豊富にある場合には、困ることはないのですが、例えば飲食店を始める場合には、必要設備を揃えるために多額の資金が必要になります。自己資金では足りない場合には、無理のない範囲で借入を行うことにより、必要な設備の準備や当面の運転資金を準備することができます。起業した時に借入先として候補になるのが、政府系金融機関である「日本政策金融公庫」か「各自治体による制度融資(信用保証協会付き融資)」になります。

Contents

日本政策金融公庫と信用保証協会の違い

これから事業を始められる場合や事業を始めてまもない場合に資金を確保する「創業融資」は2種類あります。日本政策金融公庫の創業融資と信用保証協会が信用を供与する制度融資の2つです。

創業融資を受けるための基礎として、日本政策金融公庫と信用保証協会の概要や役割についてご説明していきます。

日本政策金融公庫とは何か?役割や特徴

日本政策金融公庫とは、国が100%出資する金融機関であり「一般の金融機関を補完する機関」として機能しています。

例えば、創業したばかりであったり、まだ信用力の低い中小企業経営者、個人事業主は、町にある銀行にお金を貸してくださいと申し込んでも、まず相手にしてもらえません。そのような「銀行で融資が受けられ無い」という場合に、日本政策金融公庫の融資制度が「事業資金の調達」や運転資金の調達をサポートする仕組みです。

日本政策金融公庫は「国民生活事業」「農林水産事業」「中小企業事業」の3つの事業に分かれており、小規模事業者や創業企業の場合には「国民生活事業」によりサポート(融資)を受けることになります。

日本政策金融公庫「"日本公庫"ってナニ?」より

信用保証協会とは何か?役割や特徴

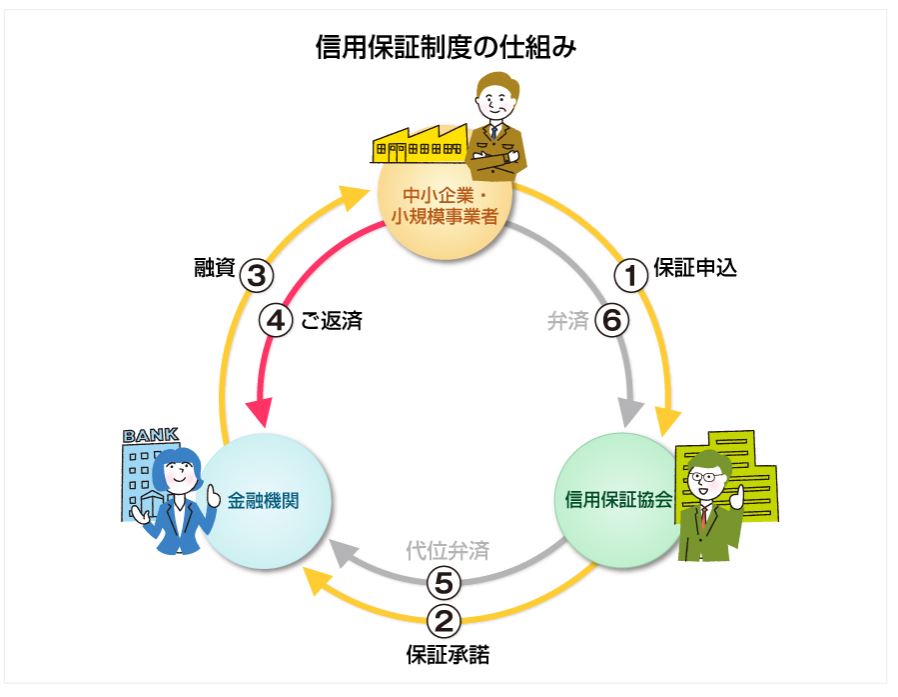

信用保証協会は、信用保証協会法に基づき、中小企業・小規模事業者の金融円滑化のために設立された公的機関です。

同協会の信用保証制度にもとづいて、「信用保証協会が保証人の肩代わりをすることにより、借入れをスムーズにすること」を目的としています。簡単に申し上げますと、信用保証協会とは保証会社のことであり、借入の返済が困難になった時に肩代わりをしてくれます。

ただし、肩代わりといっても借入先が信用保証協会に代わりますので、借入額がなくなるということではありません。

日本政策金融公庫と信用保証協会ですが、両者における決定的な違いは、日本政策金融公庫が企業に対して直接の融資を行うのに対し、信用保証協会では先に述べたように「保証の代行」をするにとどまり、直接の融資を一切行わないことにあります。

創業時に借入を考える場合には、日本政策金融公庫から借入する場合を除き、この信用保証協会からの保証がなければ、お金を借りることはほぼ不可能に近いといえます。

信用保証協会「信用保証制度概要」より

「日本政策金融公庫の新創業融資」と「信用保証協会が信用を供与する制度融資」

創業者向けの融資を行っているのは、「日本政策金融公庫が行う融資」と「信用保証協会付きの制度融資」が候補として挙げられます。

日本政策金融公庫が行う新創業融資

日本政策金融公庫の新創業融資制度は、創業前または創業後間もない事業者が、無担保・無保証で利用できる創業融資であり、創業者にとって利用しやすい制度となっています。

この制度を利用するための要件として、以下があり全てを満たす必要があります。

| 1.創業の要件 | 新たに事業を始める方、または事業開始後税務申告を2期終えていない方。 |

| 2.雇用創出等の要件 | 「雇用の創出を伴う事業を始める方」、「現在お勤めの企業と同じ業種の事業を始める方」、「産業競争力強化法に定める認定特定創業支援等事業を受けて事業を始める方」又は「民間金融機関と公庫による協調融資を受けて事業を始める方」等の一定の要件に該当する方(既に事業を始めている場合は、事業開始時に一定の要件に該当した方)。

なお、本制度の貸付金残高が1,000万円以内(今回のご融資分も含みます。)の方については、本要件を満たすものとされます。 |

| 3.自己資金要件 | 新たに事業を始める方、または事業開始後税務申告を1期終えていない方は、創業時において創業資金総額の10分の1以上の自己資金(事業に使用される予定の資金をいいます。)を確認できる方。

ただし、「現在お勤めの企業と同じ業種の事業を始める方」、「産業競争力強化法に定める認定特定創業支援等事業を受けて事業を始める方」等に該当する場合は、本要件を満たすものとします。 ※自己資金要件を満たしたとしても、実際に融資の審査を突破するためには、自己資金は3分の1以上必要といわれています。 |

信用保証協会が信用を供与する制度融資

制度融資の概要

信用保証協会は、企業に対して直接の融資をすることはしませんが、他の機関と協調して融資のサポートをしています。それが「制度融資」といわれるものです。

制度融資とは、資金調達力の弱い個人・中小企業を対象にその融資を容易にするため、①地方自治体、②金融機関、そして③信用保証協会の3者が協調して行うタイプの融資です。それぞれの役割は次のようになっています。

制度融資における各機関の役割

| 地方自治体 | 一定の資金を金融機関に預託し、これを融資の原資の一部とします。 |

| 信用保証協会 | 金融機関の融資について保証をします。その融資の返済が不能となった場合の肩代わりを行います。 |

| 金融機関 | 中小企業等に対して融資を行います。 |

この制度融資には数多くの種類があり、その内容は各地方自治体により異なります。その中でも創業者に対して行われるものとして「創業融資」があります。

これは、創業予定がある、または創業後一定期間内の個人や法人を対象に、原則「無担保無保証」で行う融資です。現時点において、このような創業者向けの融資として主なものといえば、日本政策金融公庫とこの制度融資になります。

制度融資の種類

制度融資の種類を大きく分けると、①「都道府県」が実施している「制度融資」、②「市区町村」が実施している「制度融資」の2種類があります。

そのため、創業時の融資として「制度融資」を検討する場合、ご自身が居住している地域、または開業を予定している地域の自治体(都道府県と市区町村の両方)を確認していく必要があります。

例えば、東京都大田区で創業した場合には、「東京都」と「大田区」の制度融資を検討していくことになります。制度融資の条件や内容は、各地方自治体により異なるため、どちらがより条件や使い勝手が良いのか比較して、申込みを行うことをお勧めいたします。

なお、融資の前提として信用保証協会の保証を受けることが必要となるため、地方自治体が定める条件の他にも、信用保証協会の利用条件を満たすことも必要となります。

まとめ

■創業融資の種類は、「日本政策金融公庫による融資」と「信用保証協会の保証付きの制度融資」の2種類。

■制度融資は実施する各地方自治体により条件や内容が異なるため、自分に当てはまる各地方自治体の制度融資を確認・比較・検討する。

次回以降予定しておりますテーマは以下になります。

・「日本政策金融公庫による創業融資」と「信用保証協会の保証付きの制度融資」の比較、メリット・デメリット

・融資を引き出す事業計画書の書き方

・融資の条件となる自己資金の考え方etc

起業・創業融資のご相談について

当事務所では、これから起業を目指している方や起業したばかりの方に対しても、創業融資を含めた起業に関するご相談をお引き受けしています。

初回ご相談は無料です。

その後継続してご相談頂く場合も、「創業前サポート」により格安でご相談頂けます。

次のようなことでお悩みの方は、ぜひご相談ください。

「個人か法人か、どちらが適しているか分からない」

「事業計画をどうやって作ったら良いか分からない」

「具体的な開業手続きはどうしたらよいか」

「開業後の事務的な手続きは何があるのか」