親会社から子会社や関連会社に出向するケースは、ビジネスにおいてはよくある話だと思います。

この場合に給与をどちらが負担するのかや出向先で役員になる場合など、税務を考える上では留意しなければならない事項あります。今回は出向に係る給与の取扱いについて確認していきます。

Contents

出向とは?

出向とは「従業員が自己の雇用先の企業に在籍のまま、他の企業の事業所において相当長期間にわたって当該企業の業務に従事すること」です。

親会社に籍を置いたまま子会社に出向し、子会社で勤務する場合などがケースとして挙げられます。

また、次項から出向に関する取扱いを確認していく上で使用する以下の言葉の定義を行います。

メモ

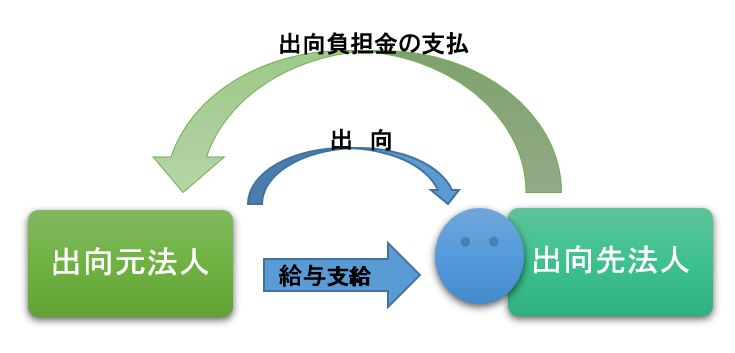

出向元法人・・・出向者を出向させている法人をいいます。

出向先法人・・・出向元法人から出向者の出向を受けている法人をいいます。

出向者の給与の取扱い

法人の従業員が出向した場合、その出向者に支給する給与はどちらの法人が負担するのかがよく問題となりますが、労務が提供される出向先法人において負担するのが本来は原則です。

この場合において、出向先法人が出向者に対して給与を直接支給する場合には、税務上の問題は生じません。

出向元法人が支給することになる場合には、労務が提供されているのは出向先法人であることから、出向先法人は出向元法人に対して給与負担金を支払うことになります。

なお、役員は民法上の委任契約であり、出向という概念は当てはまりません。

複数の法人の役員を兼任するということはありますが、ある法人の役員が他の法人に出向するという考え方はありません。

出向者が出向先法人において使用人となる場合

出向先法人から出向元法人に対して支払われる出向者の給与相当額(給与負担金)は、給与負担金等の名目で支払われていても、出向者に対する給与として取り扱われます。

出向先法人が支払う給与負担金は、その出向者の労務の提供に対する実質的な対価とみるべきものであり、出向先法人がその出向者に対して給与を支給したものとして取扱われることが相当であるとされているからです。

したがって、その出向者が出向先法人において使用人となる場合には、自社の使用人に対する給与と同様に損金算入されます。

なお、この取扱いは、出向先法人が実質的に給与負担金の性質を有する金額を経営指導料等の名義で支出する場合も同様となります。

また、給与負担金の額は、賃上げ投資促進税制などの対象になり、消費税において仕入税額控除はできません(法基通9-2-45、措通42の12の4-3、消基通5-5-10)。

ただし、賃上げ投資促進税制については、出向先法人の事業所につき作成された賃金台帳にその出向者を記載していることを要件として、出向先法人の雇用者給与等支給額に含めることが認められる点に留意が必要です(措通42の12の4-3)。

《賃上げ投資促進税制についてはこちら》

-

-

【大企業版】賃上げ・投資促進税制(H30年度版 所得拡大促進税制の改正)の税制優遇の利用

所得拡大促進税制が改正され、平成30年4月1日以降に開始する事業年度から賃上げ・投資促進税制(H30年度版 所得拡大促進税制)に変わりました。改正後においても、青色申告法人が、一定の要件 ...

続きを見る

-

-

賃上げ・投資促進税制(H30年度版 所得拡大促進税制の改正)の税制優遇の利用【中小企業・個人事業主版】

賃上げ・投資促進税制(H30年度版 所得拡大促進税制)は、青色申告書を提出している中小企業者等が、一定の要件を満たした上で、前年度より給与等の支給額を増加させた場合、その増加額の一部を法 ...

続きを見る

出向者が出向先法人において役員となる場合

出向者が出向先法人において役員となる場合には、注意が必要となります。

その場合の給与負担金は、次の要件を満たすことによって、その出向者に対する役員給与とされます。

要件

①給与負担金につき、その役員に対する給与として出向先法人の株主総会、社員総会またはこれらに準ずるものの決議がされていること。

②出向契約等において出向期間および給与負担金の額があらかじめ定められていること。

こちらを踏まえた上で支払われる以下のものは損金に算入可能となります。

○毎月定額で支払われる給与負担金・・・定期同額給与として損金算入

○所定の時期に確定額を支払う給与負担金・・・出向先法人が所定の届出を行うことにより事前確定届出給与として取り扱われ、不相当に高額でない限り損金算入

【例】出向元法人(使用人)月給40万円、賞与6,12月各60万円 (年600万円)

| <ケース1>

出向先法人は出向者に係る給与負担金として、出向元法人に毎月50万円を支払う場合 |

→ 全額が定期同額給与に該当 |

| <ケース2>

出向先法人は出向者に係る給与負担金として、出向元法人に毎月40万円、6,12月に賞与各60万円支払う場合 |

→ 毎月40万円…定期同額給与に該当 |

| <ケース3>

出向先法人は出向者に係る給与負担金として、出向元法人に6,12月に各300万円を支払う場合 |

→ 出向先法人が所定の届出を行うことにより事前確定届出給与に該当 |

給与負担金の支払額が過少、または過大の場合

出向先法人が支払う給与負担金が出向元法人が支給した給与の額より低い場合

出向先法人が給与負担金をまったく支払わない、または支払った給与負担金が出向元法人が支給した給与の額より低い場合には、相当な理由がなければ、出向元法人から出向先法人への寄附として寄附金課税の問題が生じます。

ただし、出向元法人における給与の支給が出向元法人の給与ベースで行われ、出向先法人から受け入れた負担金等が出向先法人における給与ベースで計算されているような場合で、出向元法人が出向者について計算される出向先法人との給与の較差を事実上負担しているような場合には、寄附金とはされず損金算入されることになります。

出向先法人が経営不振等で出向者に支給できない賞与を、出向元法人が負担する場合なども同様とされています(法基通9-2-47)。

出向先法人が支払う給与負担金が出向元法人が支給した給与の額より高い場合

出向先法人が支払った金額が、出向元法人が支給した給与の額を超える場合、その超える部分については、相当な理由がなければ、出向先法人から出向元法人への寄附として寄附金課税を受ける可能性が生じることになると考えられます。